У всіх платників податків у Данії є особистий податковий вирахування (personfradrag), який становить 49.700 крон на рік (на 2024 рік) для осіб старших за 18 років.

Незважаючи на те, що практично всі країни Європи прагнуть до єдності законів і інтеграції в сферах економічної та соціальної політики, податкові системи європейських держав не є єдиною. Данія - країна з досить високим рівнем податків.

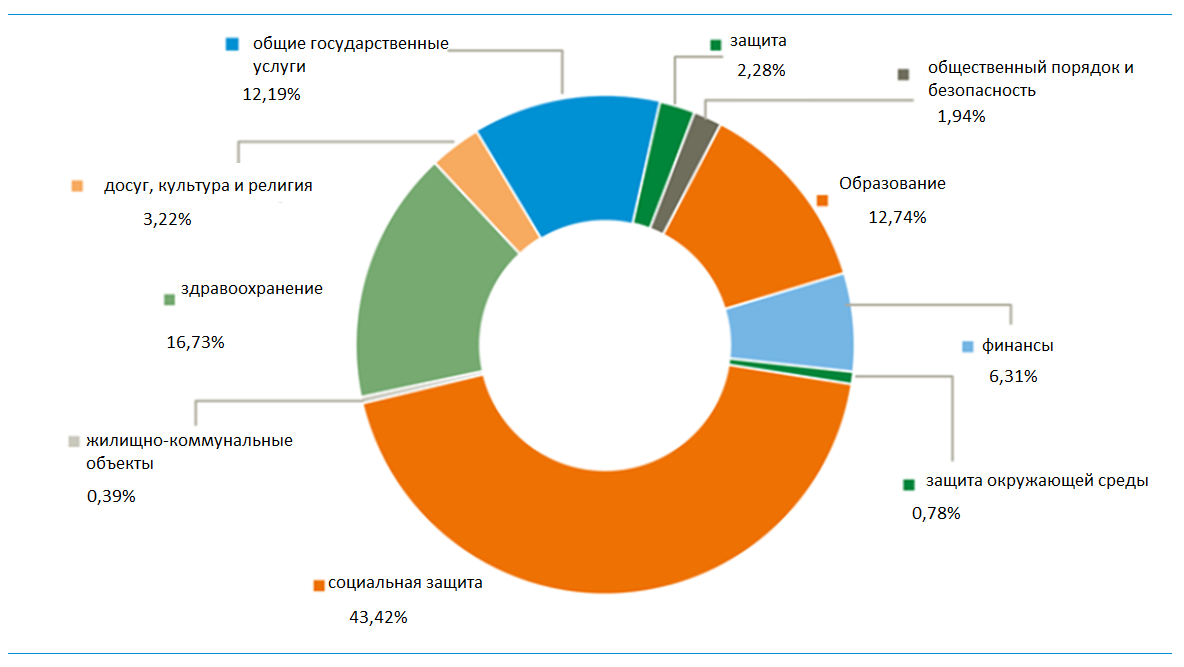

Податок, сплачений у казну Данської держави, йде на користь людей (безкоштовна медична допомога, безкоштовна освіта в школах, безкоштовне вивчення датської мови протягом перших 3 років після реєстрації, чудові дороги і т. д.). Ось приклад розподілу 1 крони:

У всіх платників податків в Данії є особистий податковий вирахування (personfradrag), який становить 49 700 крон на рік (на 2024 рік) для осіб старших за 18 років. Особистий податковий вирахування надається всім мешканцям Данії і є тими грошима, які не оподатковуються. Наприклад, якщо ви заробили лише 49 700 крон у 2024 році, вам не доведеться сплачувати податки взагалі.

Якщо у вас зовсім немає доходу і ви не використовуєте своє особисте податкове вирахування, то воно перейде вашому чоловікові/дружині, який/яка отримає більше грошей на руки через зменшення своєї оподатковуваної суми за рахунок використання вашого податкового вирахування.

Податок для всіх працюючих в Данії складає 8% від загального доходу. Роботодавець утримує AM-bidrag з вашої зарплати після того, як всі пенсійні виплати були вже утримані (включаючи ATP bidrag). Проте ви не повинні платити AM-bidrag, якщо ви отримуєте стипендію, пенсію, державну допомогу, допомогу по безробіттю та інші види допомоги. Все це повинно бути відображено у вашому податковому звіті, щоб ваш Fradrag (податковий відрахування) був правильним.

A-SKAT - це ваша зарплата до сплати податків, мінус AM-bidrag та мінус сума, яка не оподатковується. A-SKAT коливається від 37% до 53% і залежить від того, у якій комуні ви проживаєте, а також від вашого річного доходу (якщо ваш річний дохід після AM-bidrag перевищує 588 900 крон (інформація на 2024 рік), ви будете сплачувати top skat - додаткові 15% податку.

Усі працюючі в Данії, з кінця кожного року з листопада або при прибутті в Данію, зобов'язані заповнити передбачену податкову декларацію (forskudsopgørelse) щодо очікуваного річного доходу, передбачених пільг, сімейного стану та ін. Після цього ви отримуєте податкову картку (де буде вказано ваш fradrag/B-kort). Ваш fradrag/B-kort ніколи не варто порівнювати з fradrag/B-kort вашого друга або сусіда, оскільки він залежить від багатьох факторів, таких як наприклад початок і кінець вашої візи, ваш дохід, сімейний стан та інше. "Підвищити fradrag/B-kort" можна, якщо це необхідно, якщо SKAT розрахував його, не враховуючи ваші індивідуальні особливості. Великий fradrag/B-kort не означає правильний.

Для новоприбулих до Данії необхідна реєстрація в податковій системі, про яку ми писали вище. Якщо у вас вже є податкова картка і у наступному році ви продовжуєте працювати, то податкова служба надсилає вам передбачену податкову картку "Forskudsopgørelse" на наступний рік, яку необхідно перевірити і додати відсутні пільги, якщо вони є. Якщо цього не зробити, то fradrag/B-kort буде вам нараховано автоматично, оскільки це робить комп'ютер, і він не знає про вашу особисту фінансову ситуацію. Незнання законів не звільняє від відповідальності, і якщо через вашу недбалість в кінці року вам прийде борг по скату, вам його доведеться сплатити. Щоб уникнути таких неприємностей, дуже важливо вносити будь-які зміни у свою податкову картку (зміна річного доходу, декрет, хворобний, перехід зі студентської візи на робочу тощо).

Кожного року з березня по липень усі в Данії заповнюють податкові декларації (selvangivelse або årsopgørelse). SKAT надсилає вам попередній щорічний звіт. Ваша задача - перевірити достовірність наданої інформації та внести відсутні пільги. Наприклад: студентські пільги, пільги, які вам належать, якщо у вас тимчасовий контракт, витрати на проїзд від місця реєстрації в Данії до роботи, кредит, аліменти та інше. Після заповнення декларації ви побачите свій щорічний звіт. Червоні або зелені цифри. Червоні - борг по скату, зелені - повернення переплачених вами податків. Повернення ви отримуєте, якщо протягом минулого року ви переплатили в SKAT. Зазвичай гроші надходять на ваш рахунок NEM протягом короткого періоду, якщо у вас немає боргів за попередні роки. Червоні цифри - борг, який ви можете оплатити відразу, розбити оплату на кілька місяців або зачекати, доки SKAT включить ваш борг в податкову карту наступного року (з невеликим відсотком).

Замовте консультацію, і ми допоможемо вам розібратися з вашою податковою карткою.